Всё о давлении и гипертонии

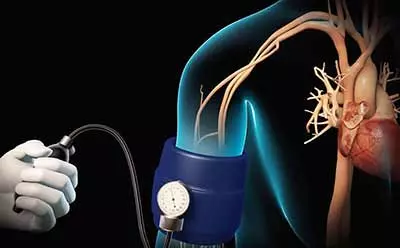

Артериальная гипертензия или гипертония в данный момент считается самым распространенным и коварным заболеванием сердечно-сосудистой системы человека, основным проявлением которого является повышение уровня артериального давление свыше 140/90 мм. рт. ст. При этом около 15-20% людей могут не догадываться о наличии патологии и считать себя вполне здоровыми, так как на начальных стадиях болезнь протекает бессимптомно либо ее клинику можно принять за легкое недомогание.

С каждым годом гипертония становится «моложе», ведь проблемы с давлением диагностируются как у пожилых пациентов, так у подростков и детях. Такой недуг может доставлять массу неудобств, часто приводит к серьезным осложнениям в виде инсульта, инфаркта или отказа работы почек вследствие чего сокращает продолжительность жизни на 5-15 лет.

По этим причинам очень важно обладать информацией о том, не находитесь ли вы в группе риска, как вовремя распознать начальную стадию гипертонии и как правильно ее вылечить.

Симптоматика гипертонической болезни

Для данной патологии характерны три степени тяжести – первая (легкая), вторая (умеренная) и третья (тяжелая). Соответственно характер и интенсивность проявления ряда симптомов будут иметь разные черты для каждой стадии.

Чтобы не спутать приступ скачка уровня артериального давления с усталостью или перевозбуждением, обратите внимание на следующие признаки:

- Звон и посторонние шумы в ушах, возможно нарушение слуха.

- Головные боли и мигрени.

- Потемнение или пелена в глазах.

- Головокружение.

- Слабость, недомогание, чувство сильной усталости и утомляемость, снижение работоспособности.

- Ухудшение памяти и внимательности.

- Заторможенность и дрожание кончиков пальцев.

- Онемение конечностей.

- Приступы тошноты или рвота.

- Отечность лица или конечностей.

- Повышенное потоотделение.

- Частое сердцебиение.

Кроме того, симптоматика гипертонии может проявляться периодически – от случая к случаю, например, усиляться в середине рабочей недели и затихать после полноценного отдыха. Даже в таком случае у вас есть повод для беспокойства, ведь прогрессирование болезни приводит к:

- инфаркту;

- инсульту;

- поражениям органов-мишеней (зачастую легкие, глазное яблоко, мозг, почки)

- инфаркту миокарда и пр.

Задать вопрос специалисту

Кто находится в группе риска?

Наиболее часто заболевание диагностируется у мужчин старше 45-50 лет и у женщин после 50-55 лет, реже – у людей моложе 30-летнего возраста. Так же в группу риска попадают профессиональные спортсмены не зависимо от их возраста, так как серьезное увлечение физическими нагрузками зачастую несет риск для здоровья сердца и сосудов.

К факторам риска можно отнести:

- Наличие лишнего веса.

- Наследственные факторы, приводящие к развитию заболеваний сердечно-сосудистой системы.

- Злоупотребление вредными привычками и не здоровой пищей.

- Чрезмерные нагрузки, частые стрессы, волнения, усталость и переутомление.

- Избыток в рационе соли и кофе.

- Гормональные изменения в организме.

- Повышенные показатели холестерина в крови.

Зная обо всех факторах риска, вы можете предупредить развитие или прогрессирование гипертонии, а так же позаботиться о своих близких.

Немного о лечении и диагностики

Гипертония не поддается полному излечению, но ее можно предупредить, не допустить развития осложнений или перехода на другую стадию.

Лечебная терапия предполагает целый комплекс мероприятий:

- Медикаментозная терапия;

Народное лечение; - Физиотерапия;

- Умеренные физические нагрузки и ЛФК;

- Хирургическое вмешательство;

- Массаж;

- Диета;

- Ведение здорового образа жизни без стресса.

Кроме того, не будет лишним завести специальный дневник для записи показателей тонометра после каждого измерения. Это поможет отследить изменения и скорректировать план лечения.